アルバイトの人でも、消費者金融や銀行のカードローンでお金を借りることは可能です。

なぜなら、収入を得ていることから返済能力があると判断されるためです。

バイトで働き始めたばかりの人でも、延滞や債務整理の経験がなければ審査に通る可能性は高まります。

アルバイト収入のある人が申し込めるカードローンは以下のとおりです。

| カードローン | 限度額 | 金利 |

|---|---|---|

| プロミス | 1~500万円 | 年4.5%~17.8% |

| アコム | 1~800万円 | 年3.0%~18.0% |

| アイフル | 1~800万円 | 年3.0%~18.0% |

| SMBCモビット | 1~800万円 | 年3.0%~18.0% |

| レイク | 1~500万円 | 年4.5%~18.0% |

| ソニー銀行カードローン | 10万円~800万円 | 年2.5%~13.8% |

| 三井住友銀行カードローン | 10万円~800万円 | 年4.0%~14.5% |

| みずほ銀行カードローン | 10万円~800万円 | 年3.5%~14.0% |

| 三菱UFJ銀行 バンクイック | 10万円~500万円 | 年4.6%~年14.6% |

| 楽天銀行スーパーローン | 800万円 | 年1.9%~14.5% |

| オリックス銀行カードローン | 800万円 | 年1.7%~17.8% |

| じぶん銀行カードローン | 10万円~800万円 | 年2.4%~17.5% |

| 住信SBIネット銀行カードローン | 10万円~1,000万円 | 年1.59%~14.79% |

アルバイトだと借り入れできる金額は少ない?

カードローンで借りられる金額は、審査の時に月収や年収などから決定します。

アルバイトは収入が限られているため、契約時に決められる限度額が低くなる傾向にあり、カードローンで借りられる金額は50万円以下だと考えておきましょう。

最初から50万円以上の借り入れを希望すると、カードローンの審査に落ちる可能性が高くなります。

なぜなら、収入に見合わない金額を借りようとする人は、経済的にひっ迫していて計画的な返済が難しいと思われるからです。

自分の月収でも無理なく返済できる金額のお金を借りるということが大切です。

カードローンの申し込みでは、以下の内容をもとに借入希望額を決めましょう。

- どのくらいの月収・年収があるのか

- 借入希望金額は自分の収入で無理なく返済できるか

- 既に他社から借り入れしているか

- 今の仕事でどのくらいの期間働いているのか

- 居住形態(持ち家か賃貸か)や家族構成(独身か既婚か)

とはいえ、パート、アルバイトといって、10万円以上の借り入れができないわけではありません。

アルバイトがカードローンで借入できる金額の予測と年収の目安

消費者金融や銀行のカードローンで借りられる金額を考えた時、重要なのが自分の年収がどのくらいあるかです。

いくらまでお金を借りることができるのかは、自分の年収をしっかり把握しておくことがポイントとなります。

アルバイトで20万円借りたい場合、消費者金融であれば年収60万円以上、銀行カードローンから借りる場合は年収40万円以上が目安です。

年収から借り入れできる金額の予想をつけることができるため、年収の把握は必須といえます。

ただし、アルバイトの人からすると、年収と聞かれてもわからない人もいるでしょう。

以下では年収の計算方法を簡単に説明します。

アルバイトが年収を計算する方法

計算式は、時給×労働時間×労働日数×12か月です。

時給900円で1日6時間勤務の場合、1か月で15日間働いた場合の年収を計算すると、年収は972,000円となります。

900円×6×15×12=972,000円

ただしアルバイトの人は働く時間や日数にバラつきが生じるため、確実に年収を知りたければ年収が分かる公的な書類を確認することです。

年収が分かる公的な書類としては、勤務先から渡される源泉徴収票があります。

源泉徴収票に記載されている年収の見方

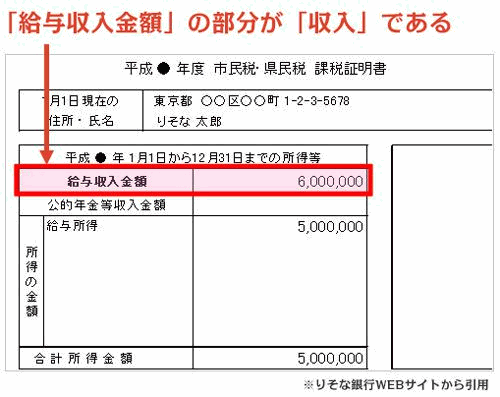

もし源泉徴収票がない場合であれば、課税証明書を確認するのも一つの方法です。

課税証明書に記載されている年収の見方

課税証明書は、市役所などで一枚300円で発行してもらえます。

自分の年収を確認したことがなければ、どのくらいの年収があるのかを確認してみましょう。

年収が分かればカードローン審査に通りやすい借入希望金額が把握できます。

カードローンの審査では申込者の信用情報や職業を調査する

カードローンの審査は、一般的に仮審査と本審査に分かれています。

仮審査では申し込みした時の情報をもとに、CICやJICCといった信用情報機関に保管されている信用情報から過去の借り入れ状況を照会し、AIを用いた迅速な審査が実施されます。

仮審査通過後は本審査へ進み、運転免許証やパスポートなど本人確認書類の提出します。

他にも申し込み時に入力必須である、勤務先の電話番号へ在籍確認の審査が実施されます。

審査においては、申込時に入力する必須項目である勤続年数や家族構成、独身なのか既婚者かなど個人情報は全て審査に影響します。

勤続年数が長いと審査に通りやすい

勤続年数が長ければ、安定した収入があり、返済してくれる可能性が高いと判断される傾向にあります。

実際に勤続年数は何年以上が審査に良い影響を及ぼすのか、消費者金融や銀行各社へ調査を実施しました。

勤続年数が長ければ長いほど良いですが、最低でも6か月以上働いているとカードローンの審査で有利となります。

アルバイトの場合は正社員と比べると、いつ辞めるかわからない点も否めないことから、1年以上の勤務実績が望ましいとのことです。

審査で有利になる居住形態や家族構成

居住形態は持ち家に住んでいる人の方が、カードローン審査に通りやすい傾向にあります。

持ち家であれば家賃を支払わない分、支出が少なくお金に余裕があると考えられるからです。

家族構成は既婚者や子供がいる人よりも、独身の方がカードローン審査に通りやすくなります。

持ち家の場合と同様、独身の方が支出が少なく、自由に使えるお金があると判断されるためです。

年収を確認する書類の提出を促される場合

以下に該当すると、年収を証明する書類を求められる場合があります。

- 初めての借り入れで50万円以上の金額を借りる

- 他社からの借り入れを合わせ100万円を超える

カードローンの審査において、申し込み時の情報はすべて審査対象であり、重要であることは覚えておきましょう。

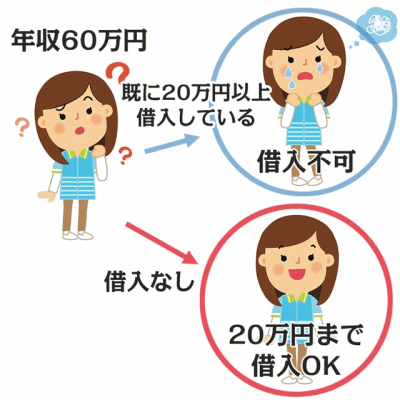

消費者金融から20万円借り入れする場合

消費者金融から20万円借りたければ、年収は60万円必要です。

なぜなら、消費者金融は総量規制の対象となるため、年収の3分の1以上は貸付できないと貸金業法で定められているからです。

つまり、総量規制の対象となる貸金業者からお金を借りる場合、借入額に対し3倍の年収が必要となります。

総量規制はクレジットカードのキャッシング枠、信販会社の借り入れも対象です。

他社(貸金業者)からの借り入れも総量規制の対象になるため、合算する必要があります。

例えば年収60万円のアルバイトの人が他の貸金業者から15万円の借り入れがある状況の場合、新たに20万円を借りたくても5万円までの借り入れとなります。

つまり、総量規制で借りられる上限金額が20万円であるため、既に借り入れしている金額の15万円を引くと、新規に融資してもらえる額は5万円になるからです。

他社の消費者金融も総量規制の対象となるため、年収の3分の1を超える新規借り入れはできません。

年収の3分の1にあたる金額を借り入れしている場合であれば、総量規制対象外の銀行カードローンからの借り入れも検討しましょう。

銀行カードローンは、銀行法が適用されるため総量規制の対象外です。ただし、銀行カードローンの審査は消費者金融と比べると厳しい傾向にあります。

銀行カードローンは年収の半分を限度額の目安にしよう

融資限度額の審査基準について銀行カードローンに調査したところ、審査次第といった回答が多く、明確な回答は得られませんでした。

ただし、年収に対する審査基準をオリックス銀行カードローンに問い合わせした結果、融資限度額は年収の約半分ぐらいが限界と回答が得られました。

つまり、年収が60万円であればオリックス銀行カードローンは、最大30万円まで融資してくれる可能性があるということです。

アルバイトでも借りれるカードローンは?おすすめ消費者金融大手5社

大手消費者金融は、収入があればアルバイト、パートでも申込可能です。

原則として電話による在籍確認なしでキャッシングできるため、アルバイト先に内緒でお金を借りられます。

電話連絡が必要な場合でも、事前に本人に通知してくれたり、書類での代替確認の相談に応じてくれたりなど、勤務先にバレないような配慮も。

消費者金融は最低1万円から契約できるので、アルバイトで年収が低い人は消費者金融で少額融資を申し込むのが最適です。

アコムならアルバイト先にバレずに借り入れできる

アルバイトを始めたばかりなのに、第三者から職場へ電話連絡があるのは不自然です。

アコムは原則在籍確認なし※のため、アルバイト先にバレることなくお金を借りることが可能です。

郵送物も原則なしなので、家族にバレることもないでしょう。

公式サイトでは、年齢、年収、他社借入状況から、融資可能かどうかを判定する3秒診断を受けられます。

アコムは、安定収入と返済能力があれば申し込めますが、審査が不安な人は3秒診断を試してみましょう。

| 審査時間 | 最短20分 |

|---|---|

| 電話連絡 | 原則在籍確認なし※ |

| 郵送物 | 原則なし |

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

※原則、電話での確認はせずに書面やご申告内容での確認を実施

>> アコム公式サイトで3秒診断

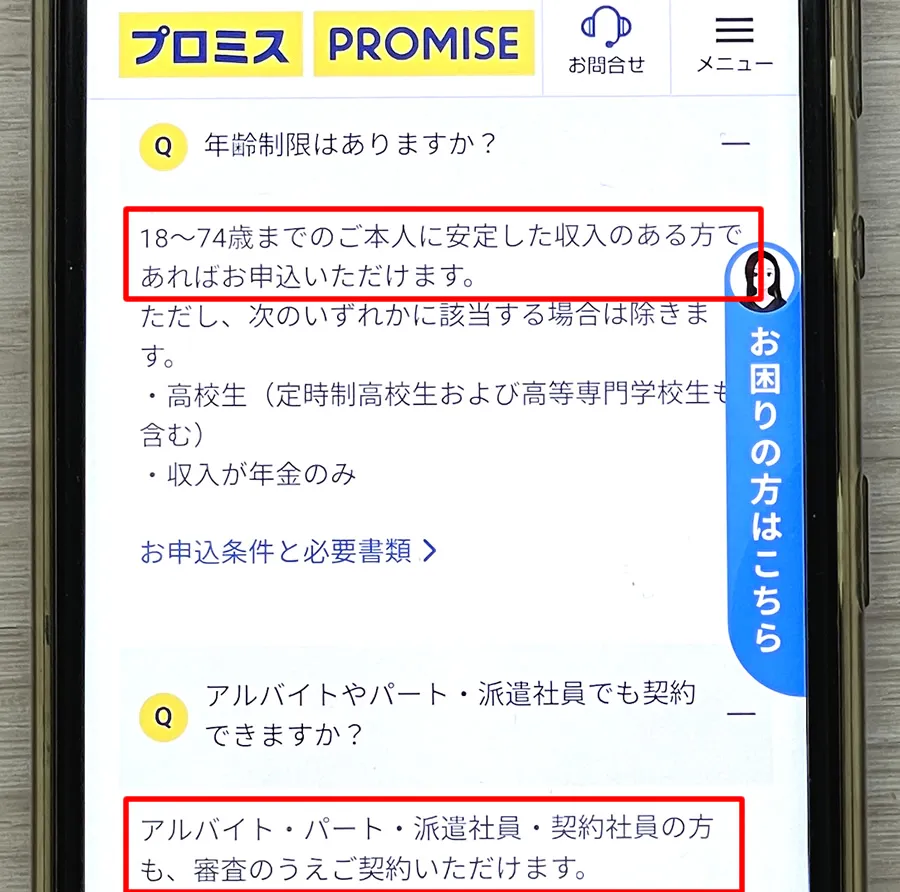

プロミスは18歳のフリーターでも申し込める

大手消費者金融カードローンや銀行カードローンは、ほとんどが20歳から申し込み可能です。

プロミスは18歳から利用できるため、高校を卒業してアルバイトを始めたばかりの人でもお金を借りることができます。

契約後は、ローンカードを受け取らなくてもアプリを使って、セブン銀行ATMまたはローソン銀行ATMから原則24時間借り入れが可能。

申し込みから融資完了までの時間は最短3分※、原則として電話の在籍確認を行わないため、誰にも気付かれないように素早くお金を借りたい人におすすめです。

アプリの利用で加算されたVポイントは、1ポイント1円で現金と同じように利用可能。他の取引で貯まったVポイントを合算しプロミスのアプリで確認できます。

| 審査時間 | 最短3分※ |

|---|---|

| 電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

※お申込時間や審査によりご希望に添えない場合がございます。

>> プロミス公式サイトを見てみる

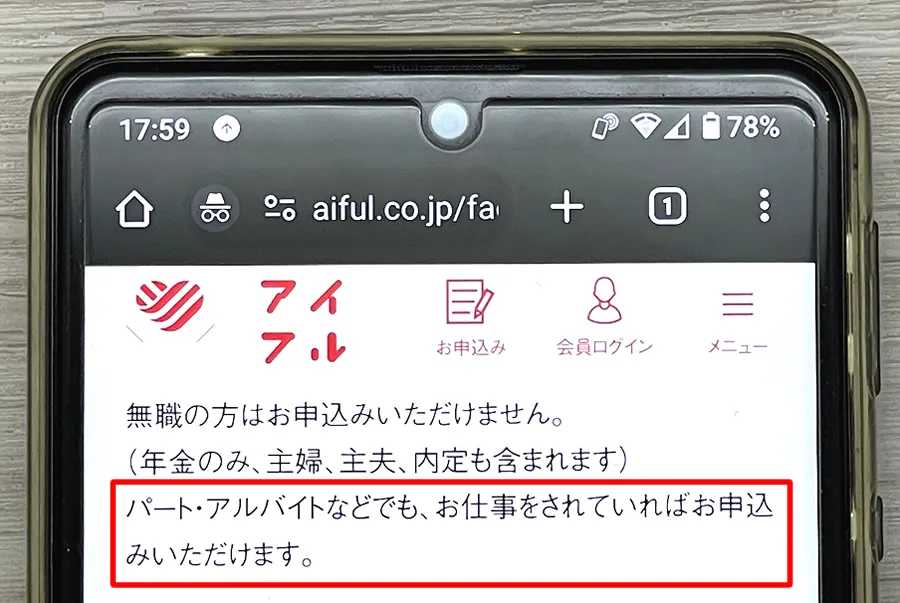

アイフルは仕事をしていればアルバイト初日でも申し込める

アイフルの貸付条件は「定期的な収入と返済能力を有する方」とされていますが、仕事をしていればカードローンの申し込みは可能です。

貸付条件に適しているかどうかは、信用情報や現在の仕事などから調査するので、自分の勤務日数は気にせず申し込んでみましょう。

アイフルの「AIアプリ」は、コンビニでお金を借りられるスマホATMに対応しています。

振込融資もアプリから24時間手続き可能です。

アプリのアイコンを6種類選択できるため、スマホのホーム画面を見られてもアイフルでお金を借りていることはバレません。

| 審査時間 | 最短18分※ |

|---|---|

| 電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

※お申込み時間や審査状況によりご希望にそえない場合があります。

>> アイフル公式サイトを見てみる

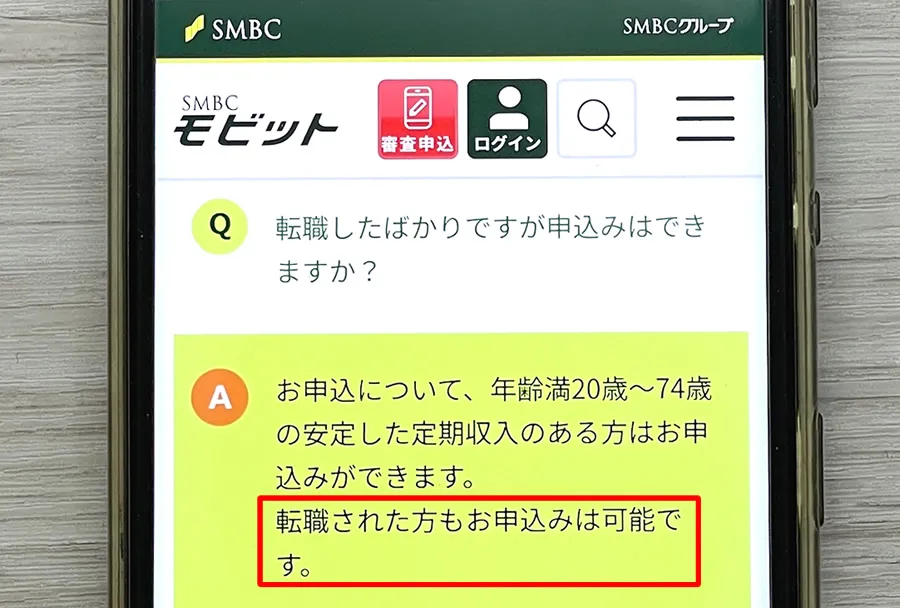

転職したばかりの人はSMBCモビットで申し込もう

転職したばかりでお金がない人はSMBCモビットに申し込んでみましょう。

SMBCモビットは、三井住友銀行ATMなら手数料無料でお金を借りることができるので、働き始めで収入が少なく1円でも節約したい人に最適です。

ただし、SMBCモビットには無利息期間がありません。

他の大手消費者金融に比べて1か月分の利息を多く支払うことになるため、公式サイトの返済シミュレーションで事前に利息を計算しておきましょう。

とはいえ、三井住友銀行ATMしか使わない人なら、借入金額によっては無利息期間がない分を相殺できる可能性もあります。

| 審査時間 | 最短30分※ |

|---|---|

| 電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

※申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

>> SMBCモビット公式サイトを見てみる

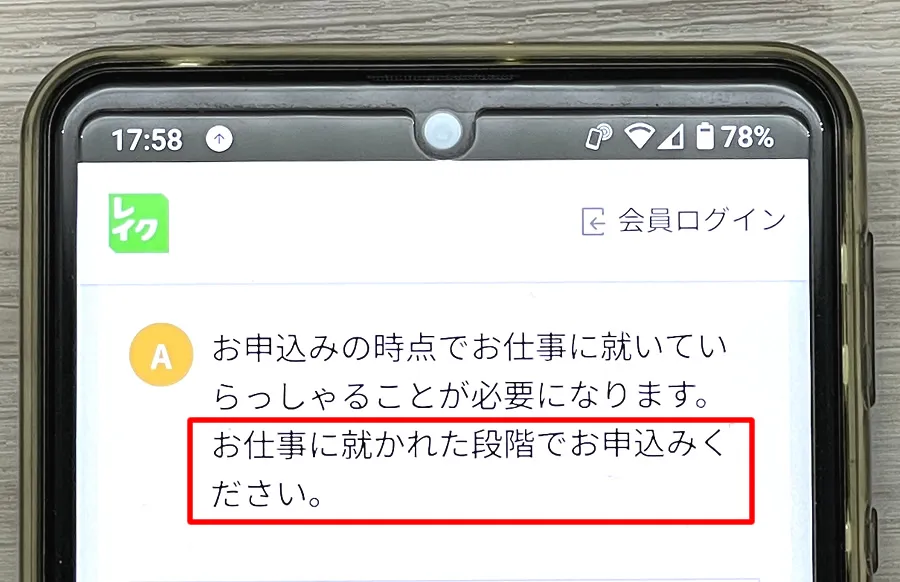

最短15秒で審査結果を表示してくれるレイク

アルバイトの休憩時間中にカードローンの審査結果を知りたいならレイクがおすすめです。

Webで申し込むと、そのままの画面で審査結果を確認可能。Webなら最短25分でお金を借りられます。

原則として勤務先への電話連絡はありません。

万一、電話による確認が必要な場合でも、書類による代替確認の相談に応じてくれます。

| 審査時間 | Webで最短25分 |

|---|---|

| 電話連絡 | 原則なし |

| 郵送物 | 原則なし |

| アルバイト | ◯ |

| パート | ◯ |

| 派遣社員 | ◯ |

>> レイク公式サイトを見てみる

銀行カードローンの落とし穴!少額の返済は完済までが長期化する

審査は厳しくなりますが金利で選ぶなら銀行カードローン、審査に不安があるなら消費者金融を選びましょう。

銀行カードローンは低金利で借りられますが、月々の最低返済額が少額に設定されているため、完済するまで長期化してしまうことです。

そのため返済が長期化することで、消費者金融よりも利息を多く支払う可能性が高くなります。

では、楽天銀行スーパーローンと消費者金融のプロミスで10万円借りたい場合、最低返済額のまま完済した時に支払う利息の合計金額を比較してみます。

| 借入先 | 金利 | 最低返済額 | 完済までに支払う利息合計 |

|---|---|---|---|

| 楽天銀行スーパーローン | 14.5% | ¥2,000 | ¥52,960 |

| プロミス | 17.8% | ¥4,000 | ¥25,403 |

楽天銀行スーパーローンの金利は3.3%低いですが、支払う利息が倍以上に増えています。

つまり返済が長期化する銀行カードローンでは、毎月多めに返済していかなければ、低金利の恩恵を最大限に活かせないということです。

逆に毎月の返済額を増やし返済していけば、支払う利息金額を減らすことができます。

消費者金融と同額で返済し完済した時の支払う利息合計

| 借入先 | 金利 | 毎月の返済額 | 完済までに支払う利息合計 |

|---|---|---|---|

| 楽天銀行スーパーローン | 14.5% | ¥4,000 | ¥19,437 |

| プロミス | 17.8% | ¥4,000 | ¥25,403 |

銀行カードローンでお金を借りた場合は、余裕がある時に上乗せ返済するなど早期完済を目指しましょう。

レイクの貸付条件

【融資時間について】

※Web申込みの場合、最短25分融資も可能

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く

【無利息期間について】

※Web経由で申込みされた方のみ60日間無利息を利用可能

※「60日間無利息(Web申込み限定)」、「5万円まで180日間無利息」、「30日間無利息」の併用不可

※レイクで初回契約の方が対象

※初回契約翌日から無利息適用

※ご契約額が200万円超の方は30日間無利息のみ利用可能

※無利息期間終了後は通常金利適用

【貸付条件】

ご融資額:1万円~500万円

貸付利率(年率):4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

年齢制限:満20歳~70歳

遅延損害金(年率):20.0%

ご返済方式:残高スライドリボルビング方式/元利定額リボルビング方式

ご返済期間・回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

必要書類:運転免許証等、収入証明(契約額に応じて、新生フィナンシャル株式会社が必要とする場合)

担保・保証人:不要

商号・名称:新生フィナンシャル株式会社

登録番号:関東財務局長(10) 第01024号 日本貸金業協会会員第000003号

アイフルの貸付条件

※商号:アイフル株式会社

※登録番号:近畿財務局長(14)第00218号

※貸付利率:3.0%~18.0%(実質年率)

※遅延損害金:20.0%(実質年率)

※契約限度額または貸付金額:800万円以内(要審査)

※返済方式:借入後残高スライド元利定額リボルビング返済方式

※返済期間・回数:借入直後最長14年6ヶ月(1~151回)

※担保・連帯保証人:不要