2018年11月19日 / お役立ち情報 生命保険控除証明届いていますか?

生命保険控除証明届いていますか?

気づけば早くも11月です。この時期ともなると、ご加入中の控除証明書が届く時期なんですよ。早い保険会社は10月中旬から送り出しています。様々な保険会社にご加入であれば、届くのも様々な日程となります。ちゃんとすべての証明書が届いているか確認が必要です。

もしかして、届いていないものがあったり紛失してしまったなら早急に手配しないと年末調整(もしくは確定申告)で会社に出すのに間に合わなくなるかもしれません!!

まずはチェックをお勧めいたします。今回は控除証明書のポイントをお知らせしますね。

生命保険控除とは

生命保険料控除とは所得控除の一つで、適用されると税負担が軽くなる制度です。1年間に払い込んだ生命保険料のうち、生命保険料控除に当てはまる金額が所得から差し引かれることで課税対象から外れ、結果として所得税や住民税が安くなります。

なぜ生命保険料控除で税金の負担が軽くなるのでしょうか。その理由は、自分で生命保険や医療保険に入って医療費負担に備えているからです。社会保障に頼り切らず、保険料を負担して自助努力をしていることを考慮して、税金の負担を軽くしましょうという措置なのです。

ちなみに所得控除は全部で14種類。平成30年分の所得税から改正される配偶者控除のほか、最近話題のふるさと納税の寄附金控除、医療費が一定額を超えると受けられる医療費控除なども同じ所得控除です。

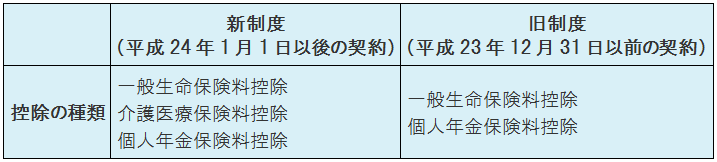

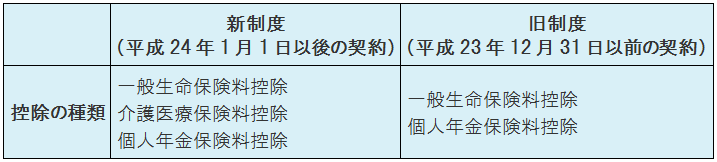

生命保険控除の種類は3種類

新制度と旧制度の控除の種類

対象となる保険の範囲(新・旧両制度共通)

一般生命保険料控除・介護医療保険料控除

保険金受取人が、契約者かあるいは配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)である保険の保険料。

※財形保険、保険期間が5年未満の貯蓄保険、団体信用生命保険などは対象になりません。

個人年金保険料控除

次のすべての条件を満たし、「個人年金保険料税制適格特約」を付けた契約の保険料。

• 年金受取人が契約者またはその配偶者のいずれかであること。

• 年金受取人は被保険者と同一人であること。

• 保険料払込期間が10年以上であること(一時払は対象外)。

• 年金の種類が確定年金や有期年金の場合、年金受取開始が60歳以降で、かつ年金受取期間が10年以上であること。

※個人年金保険で「個人年金保険料税制適格特約」を付加していない場合や、変額個人年金保険は、一般生命保険料控除の対象になります。

※また、災害入院特約・疾病入院特約など特約を付加している場合、特約部分の保険料は旧制度では「一般生命保険料控除」の対象になり、新制度では保障内容ごとに「一般生命保険料控除」または「介護医療保険料控除」に分類されます(身体の傷害のみにもとづいて保険金が支払われる傷害特約など生命保険料控除の対象外になる特約もあります)。

生命保険控除の手続き(新・旧両制度共通)

所得税の手続きは以下のとおりです。所得税で手続きをしていれば、住民税の手続きを行う必要はありません。

サラリ-マンの場合

生命保険会社の発行する「生命保険料控除証明書」を「給与所得者の保険料控除等申告書」に添付し、勤務先に提出して年末調整で控除を受けます(給与天引きにより保険料を払い込んでいる場合は、「生命保険料控除証明書」の添付は不要です)。

※給与の年間収入額が2,000万円を超える場合や、年末調整で生命保険料控除を受けていない場合などは、確定申告になります。

自営業者の場合

翌年2月16日から3月15日までの所得税の確定申告において、「生命保険料控除証明書」を確定申告に添付して控除を受けます。

※「生命保険料控除証明書」を紛失した場合は、生命保険会社に連絡して再発行を受けることができます。

なお、生命保険会社の発行する「生命保険料控除証明書」は郵送で届きますが、平成30年分の所得からは生命保険会社からメールで送信される証明書のデータを印刷※し、年末調整や確定申告の際に使用することもできます。

※国税庁のホームページで一定の手続きが必要です。【生命保険文化センター調べ】

控除は契約者ごとに受けられる

契約者とは保険会社と生命保険契約を取り交わす人のことをいい、原則として契約者が保険料を負担する取り決めとなっています。

勘違いで多いのは、親御さんがあなたに幼い頃からかけてくれている生命保険の場合です。契約者(保険料を支払っている人)が親御さんになっていると、生命保険料控除の対象となるのは、あなたではなく親御さんになってしまいます。

こういったケースで控除を受けたい時は、親御様に契約者変更の手続きを行ってもらってください。保険会社や代理店の担当者に連絡すれば、すぐ手配してくれるはずです。この時、現時点の契約者である親御さんからの連絡でないと受付してくれないので注意が必要です。

契約者と保険料を支払う人が異なる場合

ご夫婦で保険に入る時、生活費の口座をまとめたい、という理由から、妻の保険料を夫名義の口座から引き落とすのはよくある話です。この場合、実際に保険料を負担しているのは夫であるにもかかわらず、契約者である妻が生命保険料控除の対象となります。

ただし、保険料の引き落とし口座が妻名義だったとしても、妻の年収が103万円以下の場合、配偶者控除を適用することにより、夫の所得から控除の対象とすることができます。

途中で保険を解約した場合

その年の中途で解約した場合でも、解約までに支払った保険料について控除を受けることができます。

保険を解約した場合でも、1月1日~12月31日に支払った保険料がある場合は、控除証明書が自動で送られてきます。来ない場合には、問い合わせしましょう。

まとめ

保険料控除を使うと節税効果が期待できますね。ちなみに生命保険料控除だけではなく、地震保険控除も対象ですのでお忘れなく!!

1年に1回は控除証明をまとめてみて、ご自分たちにとって大丈夫かどうか?をチェックすることも必要ですね。少しでもお得にいきたいところです!!

わからないことがあればお近くのネクサスの保険と相続の相談窓口へご相談くださいね。